投資信託の基本を知ろう!

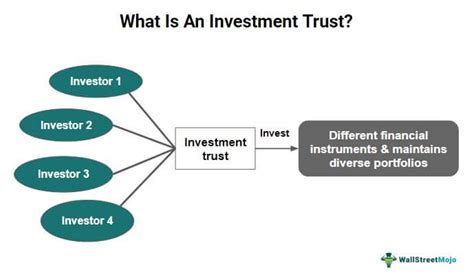

投資信託とは、投資家から集めた資金を一つの大きな資金としてまとめ、運用の専門家、通称ファンドマネージャーによって運用される金融商品です。資金は国内外の株式や債券、REIT(不動産投資信託)などに投資され、その成果が投資家に分配される仕組みになっています。まるでスーパーマーケットで買い物をするように、少額からでも投資が可能なのが魅力です!

投資信託の種類と特徴

投資信託には様々な種類が存在し、それぞれの特徴があります。以下に代表的なものを挙げてみましょう。

-

株式投資信託: 株式に投資する信託で、リスクとリターンが高いのが特徴です。株式市場の動向に大きく左右されます。

-

債券投資信託: 債券に投資し、比較的安定した収益を目指します。リスクが低く、保守的な投資家に人気です。

-

REIT(不動産投資信託): 不動産市場に投資し、賃貸収入や不動産の売買益を狙います。リアルな不動産投資の代わりとして利用されます。

投資信託のメリットとデメリット

メリット

- 多様な投資先: 投資信託はさまざまな資産に分散投資できるため、リスクが分散されます。

- 専門家の運用: プロのファンドマネージャーが運用を行うため、初心者でも安心して投資可能です。

- 少額から投資可能: 個別株投資と比べて、少額から始められるのが大きな利点です。

デメリット

- 手数料がかかる: ファンドマネージャーに支払う手数料が発生します。

- リスクはゼロではない: 投資信託も市場の変動に影響を受けるため、元本割れのリスクがあります。

- 即時性がない: 株式のように即座に売買できない場合があるため、流動性に欠けることも。

投資信託の手数料と運用コスト

投資信託に関わる手数料は以下の通りです。

| 手数料の種類 | 説明 |

|---|---|

| 購入手数料 | 投資信託を購入する際に支払う手数料。通常は購入金額の数%です。 |

| 信託報酬 | 投資信託を保有している間に発生する運用管理費用。年率で設定されます。 |

| 信託財産留保額 | 投資信託を解約する際にかかる費用。ファンドによっては設定されていない場合もあります。 |

投資信託を選ぶポイント

投資信託を選ぶ際には以下のポイントを押さえておくと良いでしょう。

- 投資先の多様性: 自分のリスク許容度に応じた多様な投資先を持つファンドを選ぶ。

- 運用実績: 過去の運用実績を確認し、安定した成果を上げているかをチェック。

- 手数料の低さ: できるだけ手数料が低いファンドを選ぶことで、手元に残る利益を最大化する。

投資信託の始め方

投資信託を始めるには以下のステップを踏む必要があります。

- 証券会社の選択: 投資信託を扱う証券会社を選び、口座を開設します。

- 目標設定: 投資の目的や目標を明確にし、リスク許容度を考慮します。

- ファンド選定: 自分に合ったファンドを選び、購入を決定します。

- 購入手続き: 購入手続きを行い、運用を開始します。

よくある質問

投資信託は安全ですか?

投資信託は分散投資によってリスクを軽減することができますが、元本保証はありません。市場の変動によっては損失が発生することもあります。

投資信託の利益はどのように受け取りますか?

投資信託の利益は分配金として受け取ることができます。分配頻度はファンドによって異なりますが、通常は年に数回です。

投資信託の購入にいくら必要ですか?

投資信託は少額から購入可能ですが、最低投資額はファンドごとに異なります。一般的には1,000円から始められるものも多いです。

投資信託と株式投資の違いは何ですか?

株式投資は個別企業の株を直接購入することであり、投資信託は複数の資産に分散投資を行う金融商品です。リスクとリターンの特性が異なります。

投資信託の手数料はどのように計算されますか?

投資信託の手数料は、購入手数料、信託報酬、信託財産留保額などがあり、それぞれファンドによって異なります。購入前にしっかり確認しましょう。

投資信託はいつでも解約できますか?

多くの投資信託はいつでも解約可能ですが、一部のファンドでは解約制限がかかることがあります。事前にファンドの約款を確認してください。

結論

投資信託は、初心者から経験豊富な投資家まで、幅広い層に利用されている金融商品です。その多様な投資先とプロの運用によって、リスクを分散しながら資産を増やすことが可能です。しかし、手数料や市場リスクについても十分な理解が必要です。自分の投資目的に合ったファンドを見つけ、計画的に運用を進めましょう。